講師の報酬について、相場がどれくらいなのかを知りたい講師の方や企業の担当者もいることでしょう。本記事では、講師の報酬相場や計算方法、領収書作成例などを解説します。また、インボイス制度の適用についても紹介しますので、ぜひ参考にしてください。

講師報酬の平均相場

講師の報酬は、セミナーの内容や講師の知名度によって大きく異なります。一般的に講師料の相場は10万円から始まり、専門性や話題性のある講師の場合は50万円以上になることもあります。特に企業向けのセミナーでは、20万円から30万円が一般的な相場です。

また、講師料はセミナーの目的や形式によっても変わります。たとえば、社内研修の講師料は10万円から30万円、専門性のあるセミナーは10万円から30万円、タレント性を持つ講師は30万円から50万円が相場です。オンラインセミナーの場合も、対面と同様の報酬となるケースが多いです。

講師の報酬と計算方法

講師への報酬は、所得税と復興特別所得税が源泉徴収する必要があります。具体的には、支払金額が100万円以下の場合、税額は支払金額に10.21%を掛けた額です。たとえば、80万円の報酬なら、源泉徴収額は80万円×10.21%で81,680円となります。

一方、支払金額が100万円を超える場合、超過分に20.42%を掛け、さらに102,100円を加算します。このように、報酬額に応じて税額が異なることを把握しなければなりません。また、報酬には消費税が含まれる場合があります。この場合、消費税を含めた金額が源泉徴収の対象です。

ただし、請求書で消費税が明確に区分されている場合は、報酬額のみを対象にしても問題ありません。なお、事業者が源泉徴収した税額は、支払った月の翌月10日までにe-Taxを利用して納付するか、所定の納付書を添えて金融機関や税務署で納付します。講師報酬の計算は複雑ですが、正確な計算と適切な納付が求められます。

講師報酬と源泉徴収

源泉徴収は、報酬を支払う側が税金を預かり、国に納める制度です。ここからは、講師に関する源泉徴収と、税額に関係性を解説します。

講師に対する報酬が5万円未満でも源泉徴収は必要

報酬の金額にかかわらず、税法上は源泉徴収を行なわなければなりません。そのため、フリーランス、個人事業主、企業・事務所に所属する講師だとしても、報酬が発生すれば源泉徴収が必要です。

源泉徴収を行わず報酬を渡してしまうと、双方に大きな遺恨を残すトラブルとなります。請求書・領収書ともに源泉徴収に関する記載漏れがないか、必ず確認するようにしてください。

源泉徴収の対象と税額

講師報酬は、原則として源泉徴収の対象です。税額の計算方法は以下の通りです。

・報酬が100万円以下の場合

支払金額 × 10.21% = 源泉徴収税額

・報酬が100万円を超える場合

(100万円 × 10.21%) + (支払金額 – 100万円) × 20.42%) = 源泉徴収税額

源泉徴収の対象となる報酬には、講演料や原稿料、コンサルティング料などが含まれます。ただし、交通費や宿泊費など、実費弁償的なものは対象外です。これらの経費は、報酬とは別に精算するのが一般的です。

また、源泉徴収は個人に対して行われるものです。法人に支払う場合は、原則として源泉徴収の必要はありません。ただし、芸能人や著述家などの特定の業種の場合は、法人であっても源泉徴収が必要な場合があります。なお、源泉徴収された税金は、講師の方の所得税の前払いとして扱われます。

確定申告の際に、既に納付済みの税金として精算されるので、二重に課税されることはありません。最後に、源泉徴収の実務について触れておきましょう。報酬を支払う側は、源泉徴収した税金を翌月10日までに納付する必要があります。また、年末調整の時期には、支払調書を作成し、税務署に提出しなければなりません。

これらの手続きは、慣れないうちは煩わしく感じるかもしれません。しかし、WEBバランスマンのような会計ソフトを活用すれば、源泉徴収から支払調書の作成まで、スムーズに処理できます。複雑な税務処理もソフトが自動で計算してくれるため、ミスの心配も大幅に減らせるでしょう。

講師報酬の領収書作成例

適切な領収書の作成は、講師のにとって必要な事務処理です。ここでは具体的な例を挙げながら説明します。

まず、領収書の基本的な構成要素を確認しましょう。領収書には以下の項目が必要です。

- 発行日

- 宛名(支払者の名称)

- 金額

- 但し書き(何に対する支払いか)

- 発行者の名前と印鑑

これらの要素を適切に配置することで、正式な領収書となります。それでは、具体的な例を見ていきましょう。

領収書の正しい書き方

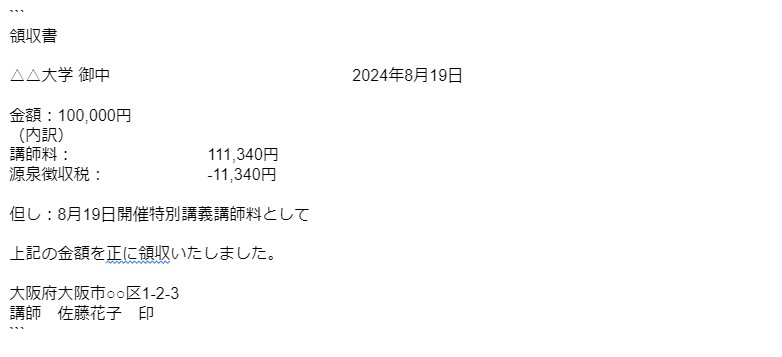

以下は、源泉徴収ありの領収書の例です。

この例では、講師料が10万円を超えているため、源泉徴収が必要です。源泉徴収税額は、111,340円(支払総額)× 10.21% = 11,340円となります。領収書には、支払総額と源泉徴収税額を明記し、実際に受け取る金額を記載してください。

また、源泉徴収を記述した領収書を作る際は、以下の点に注意しましょう。

- 支払総額と源泉徴収税額を明確に区別する

- 実際に受け取る金額(支払総額 – 源泉徴収税額)を記載する

- 但し書きには具体的な内容を記入する

これらの例を参考に、自身の状況に合わせて領収書を作成してください。なお、多くの場合、エクセルなどを使用して領収書を作成します。インターネット上には無料のテンプレートも多数公開されているので、それらを活用するのも良いでしょう。

最後に、領収書作成時の注意点をいくつか挙げます。

- 金額は必ず数字と漢字の両方で記載する

- 訂正がある場合は、二重線で消して訂正印を押す

- 宛名は正確に記入する(略称は避ける)

- 但し書きは具体的に記載する

- 日付は実際に金銭を受け取った日を記入する

これらの点に気をつけることで、より正確で信頼性の高い領収書を作成できます。慣れないうちは少し手間がかかるかもしれませんが、経験を重ねればスムーズな作成が可能です。

インボイス制度の税率は講師報酬にも関わるか?

インボイス制度は講師報酬にも関わります。講師の方々も、この制度の対象となるため、消費税の取り扱いに注意が必要です。特に事業者間の取引では、インボイスの発行が求められます。講演料や謝礼金も、消費税の課税対象となる可能性があります。インボイス制度に関して適切な対応を怠ると、取引先との契約終了も考えられるでしょう。

インボイス制度に対応したい場合は、会計ソフトの活用がおすすめです。WEBバランスマンは、インボイス対応している会計ソフトです。他には、弥生会計などのソフトもいいでしょう。これらのソフトを使えば、インボイスの作成や管理が効率的に行えます。講師業務に専念しつつ、適切な税務処理を行ってください。

講師報酬に関するまとめ

講師報酬の相場は講師の専門性や知名度によって大きく変動します。また、事業者は源泉徴収の仕組みを理解し、適切な税務処理を行うことが大切です。さらに講師の方であれば、領収書の作成が必要となります。

インボイス制度の導入により、消費税の取り扱いにも気を配らなければなりません。これらの複雑な処理は、会計ソフトを活用することで効率化できます。会計ソフトの導入を検討し、報酬計算や領収書の作成などを効率的に行いましょう。

製品情報

製品情報 セミナー情報

セミナー情報 販売パートナー情報

販売パートナー情報 会社情報

会社情報 サポート

サポート