2023年10月に施行されたインボイス制度ですが、電子帳簿保存法とは大きな関わりがあります。

「インボイス制度で電子保存が厳しくなるって聞いたけど本当なの?」

「そもそも電子保存ってどんな仕組み? 今から導入できるの?」

「もし違反したら罰則はあるの?」

そんなふうに不安を抱えている方も多いのではないでしょうか?この記事では、インボイス制度における電子保存の規則や保存方法について解説します。あわせて違反時の罰則についても解説しますので、ぜひ参考にしてください。

インボイスの電子保存は必須?

インボイスの電子保存は、2024年1月1日から、すべての適格請求書発行事業者において義務付けられています。インボイスのおもな電子保存の方法は、以下の3つです。

- 作成した電子データをそのまま保存する

- 紙の帳簿や資料をスキャンして保存する

- 電子取引で発行された電子データを保存する

またインボイスの電子保存において、電子帳簿保存法の以下の要件を満たす必要があります。

- 真実性の確保

- 可視性の確保

インボイスを電子保存する際には、改ざん防止のための措置やデータを素早く検索できるようにしておかなければなりません。保存の方法や要件の詳細については、この後くわしく解説します。

インボイス制度による電子保存の規則

インボイス制度による電子保存には規則があり、以下の項目で定められています。

- 保存方法

- 保存期間

- 保存場所

それぞれくわしく解説します。

保存方法

インボイスの電子データの保存方法として、守らなければならない要件があります。具体的な要件は、以下の2つです。

- 可視性の確保:保存したデータを、いつでも検索・表示でき、目視で確認できる

- 真実性の確保:保存したデータが本物であり、改ざんされていないことを確認できる

可視性を高めるためには、具体的には以下のような方法があります。

- 検索機能の利用:キーワード検索・日付検索などで必要なデータを迅速に見つけられる

- 閲覧ソフトの導入:PDF形式での保存は専用の閲覧ソフトが必要

- データー形式の統一:検索を容易にするために同じ形式で保存する

また真実性を確保するために、以下のような措置を講じる必要があります。

- タイムスタンプの付与:ある時間にデータが存在し改ざんされていないことを証明する

- 改ざんできないシステム上での保存:訂正削除の記録が残る・訂正削除ができない

電子データは、改ざんできない方法で保存しておくことが重要です。現在ネット上には、さまざまな電子帳簿保存ツールが出ており、それぞれに強みがあります。自社に合ったツールを使い、適切に電子データを保存しておきましょう。

保存期間

インボイスを電子保存する場合、原則として、課税期間終了後7年間保存する必要があります。これは、消費税の仕入税額控除を受けるための要件となります。なお、インボイスと電子取引データの保存期間の起算点は以下の通りです。

- インボイス:発行日または提供した日の属する課税期間の末日の翌日から2月を経過した日

- 電子取引データ:インボイスの保存期間に加え「取引情報及び仕入税額控除に係る情報」が含まれていれば更に2年間保存が必要

なお、もしインボイス制度における電子保存の期間を守らなかった場合、罰則が科される可能性があります。罰則について、詳しくは後述します。

保存場所

電子取引データは、日本国内に置かなければなりません。

具体的には、以下の場所が該当します。

- クラウドストレージサービス

- 外付けハードディスク

- パソコン内のハードディスク

保存した電子取引データは、税務調査時に提示を求められた場合に、速やかに提示できる状態にしておく必要があります。

インボイスでの電子保存のやり方

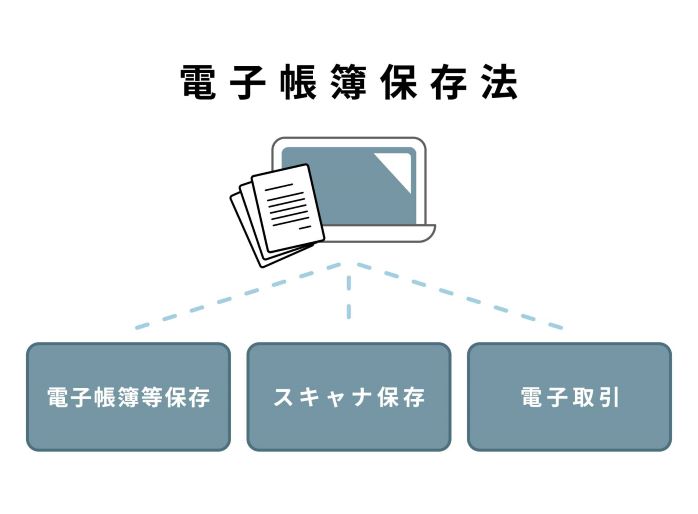

インボイスの電子保存においては、電子帳簿保存法に基づいておこなう必要があります。

電子帳簿保存法には3つの種類があり、以下の通りです。

- 電子帳簿等保存

- スキャナ保存

- 電子取引データ保存

それぞれの保存方法について解説します。

電子帳簿等保存

電子帳簿等保存は、パソコンなどで作成した取引データを、そのまま保存します。保存できるデータは以下の通りです。

- 会計ソフトで作成した帳簿類

- 会計ソフトで作成した決算関係書類

- パソコンで作成した取引相手に紙で発行した書類の控え

なお、電子帳簿等保存をするにあたり、以下の要件が必要です。

- モニター・説明書等の備付け

- 税務署からの「ダウンロードの求め」に応じられること

データを「取引年月日」「取引金額」「取引先」で検索できる状態にしておく必要があります。専用ソフトでの管理や、Excelなどで索引簿を作成しておくようにしましょう。

スキャナ保存

スキャナ保存は、紙の文書や領収書などを電子データ化して保存する方法です。紙の文書を電子データ化するには、以下の方法があります。

- スキャナや複合機で読み取る

- スマートフォンやデジタルカメラで読み取る

スキャナ保存すれば、紙での保存スペースがいらなくなり、検索しやすくなるなどのメリットがあります。保存する際には「一定水準以上の解像度」であることや「カラー画像による読み取り」など要件を守ることが重要です。

さらに、データの安全性を確保するため、適切なデータバックアップやセキュリティ対策を施す必要があります。

電子取引データ保存

電子取引データ保存は、申告所得税や法人税に関して、取引や契約に関する電子文書を保管する方法です。これには、電子メールやオンライン取引プラットフォームでのやり取りが含まれます。

保存する際には、データの整合性や改ざん防止のため、適切なデジタル署名や暗号化を導入することが重要です。また、法的な要件を満たすためには、保存期間や保存形式について法令を遵守することが必要となります。

電子帳簿保存法に反した時の罰則

電子帳簿保存法に反した場合、以下の罰則が科される可能性があります。

- 青色申告の取消

- 推計課税や追徴課税が課せられる

- 100万円以下の罰金が科せられる

罰則の内容について、くわしく解説します。

青色申告の取消

電子帳簿保存法に反すると、最悪の場合、青色申告の取消という厳しい罰則を受けることになります。青色申告が取り消されると、以下のような不利益を受けることになるでしょう。

- 所得税の控除額が少なくなる

- 青色申告の特別控除が受けられなくなる

- 損失の繰越控除が受けられなくなる

- 消費税の簡易課税制度が適用される

電子帳簿保存法の要件を満たしていない場合、税務署から指導を受けることになります。青色申告の取消を防ぐために電子帳簿保存法を正しく理解し、適切な保存方法を実践することが重要です。

推計課税や追徴課税が課せられる

電子帳簿保存法に反した場合、推計課税や追徴課税という新たな罰則を受ける可能性があります。推計課税と追徴課税の特徴は、以下の通りです。

- 推計課税:帳簿書類等が保存されていないなどの場合に、税務署が推計によって所得金額を算定する課税方法

- 追徴課税:税務調査により申告漏れや所得隠しが明らかになったときに課税される税金

推計課税は、過去の申告所得や銀行口座の取引履歴などを参考に推計され、納税者に不利益となる可能性があります。また追徴課税される税額は、漏洩・隠された所得金額に、基礎課税率・重加算税・延滞税を乗じた金額です。

課税を回避し、ビジネスの安定性を確保するためには、法令を厳守することが不可欠といえます。

100万円以下の罰金が科せられる

電子帳簿保存法に違反した場合、100万円以下の罰金が科せられる可能性があります。罰金が科されるのは、主に以下の2つの場合です。

- 帳簿等の保存方法に著しいミスがある場合

- 帳簿等を改ざんした場合

罰金の額は、違反の程度などを考慮して国税庁長官が決定します。電子帳簿保存法は、適正な課税のための重要な法律です。ミスなどを見逃さない体制をつくり、正しい知識を持って電子帳簿保存法を遵守するようにしましょう。

インボイス制度の電子保存についてまとめ

インボイス制度の電子保存について、規則ややり方、罰則まで解説しました。インボイスの電子保存は、法的要件を満たし、効率的なビジネス運営を支援する重要な手段です。

電子帳簿保存法に反した場合には罰則があり、これらは企業にとって大きな負担となるでしょう。しかし、正確なデータの保存や法令遵守によって、これらの罰則を回避することができます。

インボイス制度で求められる電子保存をスムーズかつ効果的に導入し、インボイスを正しく活用しましょう!

製品情報

製品情報 セミナー情報

セミナー情報 販売パートナー情報

販売パートナー情報 会社情報

会社情報 サポート

サポート